Finans ve Bankacılık, Dolandırıcılık Yönetimi ve Siber Suç, Hükümet

Senato Oturumunda Banka Yöneticileri Zelle Geri Ödemelerini ve Ödeme Sahtekarlığı Programlarını Savundu

Suparna Goswami (gsuparna) •

24 Temmuz 2024

Salı günü yapılan bir duruşmada, ABD Senatörü Richard Blumenthal, D-Conn., Bank of America, JPMorgan Chase ve Wells Fargo’nun yetkisiz Zelle işlem taleplerinin yalnızca %38’ini geri ödediğini açıkladı – bu da tüketicileri 100 milyon dolarlık dolandırıcılık kaybıyla karşı karşıya bıraktı. Bankalar komitenin bulgularına itiraz etti. Bankalar, Salı günü yapılan bir duruşmada komitenin bulgularına itiraz etti.

Ayrıca bakınız: Web Semineri | Sosyal Mühendislik ve Kimlik Avıyla Mücadele İçin Yapabileceğiniz Her Şey

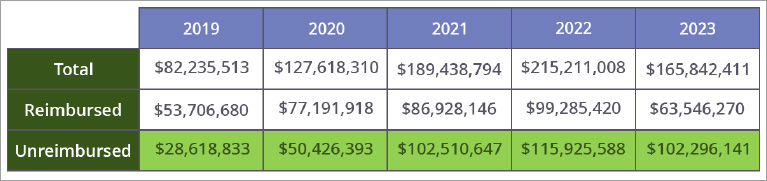

Senato İç Güvenlik ve Hükümet İşleri Komitesi, Daimi Soruşturma Alt Komitesi’nin yaptığı ve üç bankanın yetkisiz dolandırıcılık anlaşmazlıkları nedeniyle oluşan 166 milyon dolarlık tutarın yaklaşık %38’ini müşterilere geri ödediğini tespit eden soruşturmaya atıfta bulunarak, banka yöneticilerine Zelle geri ödeme programı hakkında soru sordu.

Blumenthal, bankaların Elektronik Fon Transferi Yasası gereği tüketicilere yetkisiz dolandırıcılık için tazminat ödemeleri gerektiğini belirtti. Bu bankalar toplamda 2021’den 2023’e kadar yaklaşık 560 milyon dolar değerinde dolandırıcılık anlaşmazlıklarını reddetti.

Daimi Soruşturma Alt Komitesi, Zelle Ağı’nı işleten Erken Uyarı Hizmetleri ve Zelle’yi sunan ve EWS’nin ortak sahibi olan en büyük üç banka hakkında bir soruşturma başlattı. Bu bankalar toplu olarak 2023’te tüm Zelle ödemelerinin %73’ünü kolaylaştırdı.

Bankaların temsilcileri ve Early Warning Services CEO’su Cameron Fowler, iddiaları reddederek yetkisiz dolandırıcılığın %100’ünü geri ödediklerini söyledi. Bazı tüketicilerin yetkisiz dolandırıcılık iddiasında bulunduğunu ancak soruşturmanın dolandırıcılığa dair bir kanıt göstermediğini söylediler.

Amerika’nın en büyük bankaları tarafından anında dijital para transferlerini mümkün kılmak için 2017’de kurulduğundan beri Zelle, ülkenin en yaygın kullanılan para transfer hizmeti haline geldi. Zelle Ağı’ndaki 2.100 banka ve kredi birliğiyle, ABD mevduat hesaplarının %80’i Zelle’yi kullanabilir. Zelle’deki toplam işlem sayısı 2018 ile 2023 arasındaki beş yılda 10 kattan fazla arttı – 75 milyar dolardan 806 milyar dolara.

Bankalar Dolandırıcılıkla Mücadele Sözü Verdi

JPMorgan Chase, Bank of America ve Wells Fargo temsilcileri alt komiteye, veri analitiği, potansiyel olarak şüpheli işlemler hakkında uyarı mesajları ve tüketici eğitim kampanyaları gibi teknoloji tabanlı önleme yöntemleriyle dolandırıcılıklara değindiklerini söyledi. Zelle’deki dolandırıcılıkların %60’ının sosyal medyadan kaynaklandığını söylediler.

Fowler, “Sektörler, dolandırıcılık ve sahtekarlıkları kaynaklandığı yerde durdurmak için birlikte çalışmalıdır. Hükümet ayrıca, politika çözümlerini etkinleştirerek ve dolandırıcılığın nedenlerini ortadan kaldırmak için gereken kaynakları sağlayarak bir rol oynar.” dedi.

Zelle işlemlerinin %99,9’unun herhangi bir dolandırıcılık veya sahtekarlık bildirimi olmadan tamamlandığını da sözlerine ekledi. “Zelle ağındaki finans kuruluşlarının yetkisiz dolandırıcılıkla karşılaşan müşterilere geri ödeme yapması gerekiyor. Bankaların, tüketicinin hükümet ajanları, finans kuruluşları veya hizmet sağlayıcıları gibi davranarak suçlulara para göndermeye kandırıldığı sahtekarlık dolandırıcılıklarının kurbanlarına geri ödeme yapmasını istiyoruz.”

JPMorgan Chase Ödemeler, Kredi İnovasyonu ve Sadakat Başkanı Melissa Feldsher, Chase-Zelle ağındaki dolandırıcılık oranının 2023’te en düşük seviyede olduğunu ve 2024’ün ilk yarısında daha da azaldığını söyledi.

Zelle Dışı Dolandırıcılıklar

Odak noktası Zelle olsa da, dolandırıcılık uzmanları dolandırıcılıkların %95’inin Zelle’de gerçekleşmediğine dikkat çekiyor. MUFG Bank’ın emekli müdürü Ken Palla, “Hükümet, yalnızca yetkisiz ödemeleri içerenler değil, her türlü dolandırıcılığı ele alan kapsamlı politikalar uygulamalıdır. Bu, Avustralya gibi diğer ülkelerde kullanılan modellere benzer şekilde sıkı kontroller ve cezalar içermelidir” dedi.

“Düzenleyici denetimin kapsamını genişleterek ve tüm ödeme platformlarında güçlü dolandırıcılık önleme önlemleri sağlayarak tüketicileri daha iyi koruyabilir ve finansal sistemlerimizin bütünlüğünü artırabiliriz.”